航班管家发布《新疆民航市场发展报告》

摘要:日前,航班管家发布了《新疆民航市场发展报告》,从新疆民航市场整体情况、新疆民航市场特征分析、疫情对新疆民航市场影响、新疆民航市场展望等维度解读新疆民航市场发展趋势。

日前,航班管家发布了《新疆民航市场发展报告》,从新疆民航市场整体情况、新疆民航市场特征分析、疫情对新疆民航市场影响、新疆民航市场展望等维度解读新疆民航市场发展趋势。以下为报告内容:

一、新疆民航市场整体情况

新疆地区交通运输特征契合航空业,新疆生态景观有利于航空旅游业的发展

新疆维吾尔自治区,中国最大省区,总面积166.49万平方公里,面积占国土总面积六分之一。位于中国西北部边陲,地处东亚西亚、非洲和欧洲地区的交通要道,周边与俄罗斯、哈萨克斯坦、吉尔吉斯斯坦等8国接壤,在古代是丝绸之路的重要通道,现如今也是第二座“亚欧大陆桥”的必经之路、“一带一路”的经济带核心区,地理位置优越,其地位不言而喻,必将成为我国重要的经济中心。

新疆下辖4个地级市、5个地区、5个自治州,可谓地广人稀,一般的公路运输跨区域通行路途遥远且耗时,地形又是山脉与盆地相间排列,不利于铁路的铺建。综合来看,新疆地区交通运输十分契合航空业,同时新疆生态景观奇特多姿,旅游资源丰富,但景点分散、交通不便,十分有利于航空旅游业的发展。

新疆民航发展至今通航民用机场21座,其中4E级3座、4D级3座、4C级15座,是全国民用机场最多的省份。21座机场沿省内边线与中腹部环形分布,覆盖整个新疆地区。目前于田、昭苏、塔什库尔干机场新建工程已开工建设,阿拉尔、巴音布鲁克等机场项目已获审批,预计到“十四五”中期,新疆民用机场将发展到30余座。

新疆疆内构建“一主多辅机场群”模式初见成效

近十年新疆民航发展飞速,但整体增速随着乌鲁木齐机场增速的下降而放缓(乌鲁木齐机场时刻饱和),乌鲁木齐机场作为新疆航空的桥头堡,在疆内起着至关重要的作用,其改扩建工程计划在2023年底完成,届时预计新疆民航又将迎来一波快速增长。

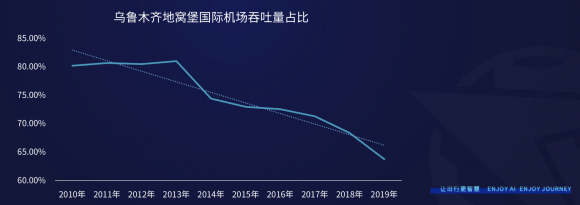

新疆省内机场旅客吞吐量中,乌鲁木齐机场占比从2010年的80%下降至2019年的64%,预计未来这一数字还将继续下降。可见疆内构建一主多辅机场群模式初见成效,逐渐形成“东西成扇、疆内成网、依托疆内、辐射全国,向西连接中西亚和欧洲、向东连接日韩港台”的航线网络。

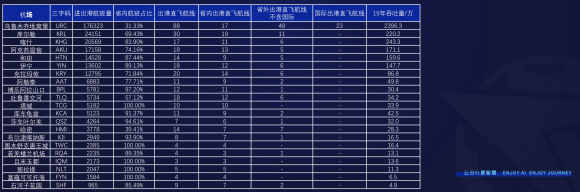

乌鲁木齐地窝堡机场航班量占绝对优势,新疆机场疆内航线占比过半

2020年受新冠肺炎影响,民航业受到了极大的冲击,2020年上半年民航客运航班量仅有同期的54%左右。排除疫情的影响,这里选取2019年度新疆客运航班数据进行分析,以此来观察新疆民航发展状况。

2019年新疆地区21个机场进出港航班量33万班次,其中乌鲁木齐地窝堡航班量占比53.40%,其次是库尔勒,占比7.31%,三分之二的机场日均进出港客运航班不足20班次。除此之外,疆内航线航班占比过半,达54.33%,塔城、图木舒克唐王城、且末玉都、那拉提、富蕴可可托海五机场仅运营疆内航线,国际航线仅有乌鲁木齐机场运营。根据民航局发布的机场旅客吞吐量数据显示, 2019年新疆地区千万级一座(乌鲁木齐),百万级机场5座(喀什、库尔勒、阿克苏温宿、和田、伊宁),其余15座皆为百万级以下。

二、新疆民航市场特征分析

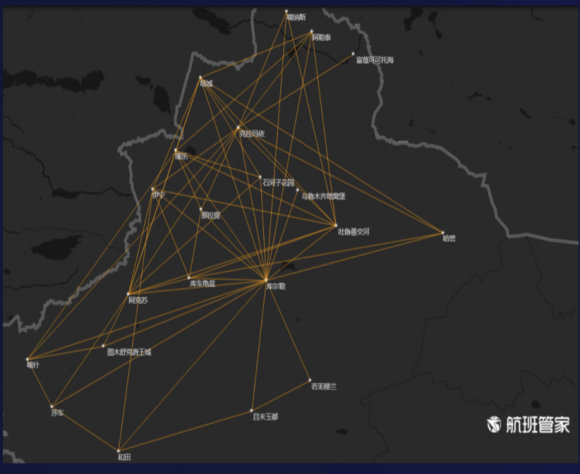

新疆民航疆内已形成以乌鲁木齐机场为枢纽,干支结合蛛网式航线网络

2019年疆内航线96条,已形成以乌鲁木齐机场为枢纽,干支结合蛛网式航线网络,平均每个机场连接9个省内航点。库尔勒由于其独特的地理位置,省内通航点除富蕴可可托海外皆有直飞航班。省会机场乌鲁木齐地窝堡机场2019年省内直飞通航航点18个,暂无且末玉都机场、石河子花园机场直飞航班,其中通往且末玉都机场航班经停库尔勒,石河子花园机场距乌鲁木齐机场不足200公里。

库尔勒疆内通航点最多,但连通性不如乌鲁木齐机场

库尔勒疆内直飞通航点最多,但其连通性远不如乌鲁木齐机场,疆内周均出港航班量161班次,仅有乌鲁木齐三分之一。5座百万级机场疆内周均出港航班量超过百班,其余机场皆在百班次以下,主要承担着补给、疏散疆内干线机场旅客的作用。

乌鲁木齐地窝堡机场极大提高了疆内的连通性,促使新疆成为国内唯一形成完整航运体系的省区

2019年度新疆民航进出港航班量中,省内航线航班占比过半,达54.33%,其中往返乌鲁木齐机场的航班占比61.58% 。新疆疆内TOP10往返航线皆为乌鲁木齐机场往返其它机场的航线,其中乌鲁木齐往返喀什机场的航班位居第一。整体来看,作为疆内机场的核心,乌鲁木齐机场极大的提高了疆内的连通性,促使新疆成为国内唯一形成完整航运体系的省区。

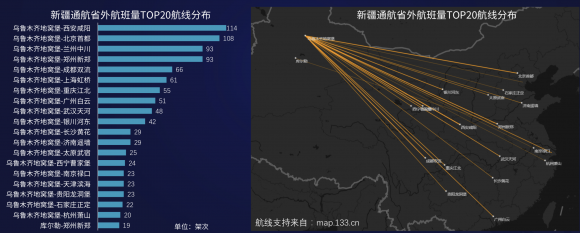

新疆民航疆外航线111条,连接航点50个,连通27个省/直辖市/自治区

2019年新疆民航疆外出港航线111条,连接航点50个,连通27个省/直辖市/自治区,47个城市,暂无福建、广西、黑龙江、吉林省份及香港澳门特别行政区航点;其中乌鲁木齐机场连接省外航点49个,基本与疆内其它机场省外航点重合。

国际方面,新疆仅乌鲁木齐机场运营国际航线,共计22条,通航航点22个,涉及15个国家,重点布局中西亚与欧洲地区,日韩、东南亚航线薄弱。

疆外出港航线形成以乌鲁木齐为中心辐射各省省会城市的格局

疆外出港航线中,新疆主要以乌鲁木齐为中心,辐射各省省会城市,TOP20出港航线连通国内19省省会城市,其中西安咸阳机场位列第一,出港周频达114班次,前19条皆为乌鲁木齐机场出港航线。

新疆民航市场呈现一定的季节性,冬季运行航班量走低

新疆航空市场季节性特征突出, 有明显的淡季与旺季之分。新疆冬季处于高寒地区,特别北疆机场,每年冬季降雪次数多。因此在12月份进出港航班量为全年最低。同时乌鲁木齐机场大雾多发, 这对保障航班准时、机场正常运转都带来挑战。

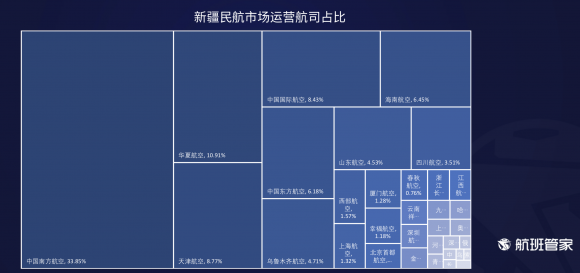

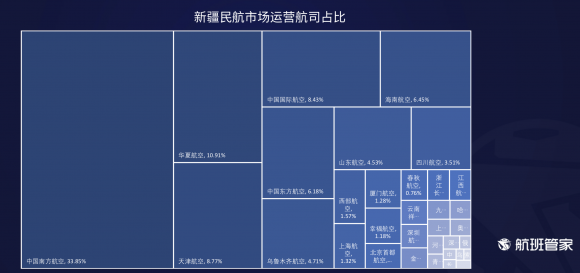

新疆民航市场国内航司运营占绝对优势,其中南航占比居于首位

2019年新疆民航在运营航司36家,其中国内航司29家,执飞航班量占比99.24%,国际航司7家,执飞航班量占比0.76%,TOP3航司分别为南方航空、华夏航空、天津航空。

南方航空作为新疆民航建设的领头羊,多项民航运营指标皆位于首位

南方航空作为新疆民航建设的领头羊,2019年执飞航班量占比总量的33.9%,其中国际航线执飞航班量占比总量71.74%,疆内航班量39.81%、疆外航班量28.49%,皆位列航司首位。

执飞航线178条(A-B、B-A记为两条,后同),其中疆内航线58条、疆外航线86条、国际航线34条;全面连通疆内21座机场,国内24个省/市/自治区,国际连接中西亚、欧洲等地,疆内疆外全面发展。

华夏航空、天津航空、幸福航空丰富疆内交通的通达性,盘活疆内旅游资源

新疆地域辽阔、机场众多,航空公司也加快了疆内航线的布局。2019年疆内市场份额华夏航空占比27.43%,天津航空占比17.14%,分别位列第二第三,这两家航司在新疆也更加侧重于疆内市场,其疆内航线网络也各有特色。

华夏航空疆内航线分布

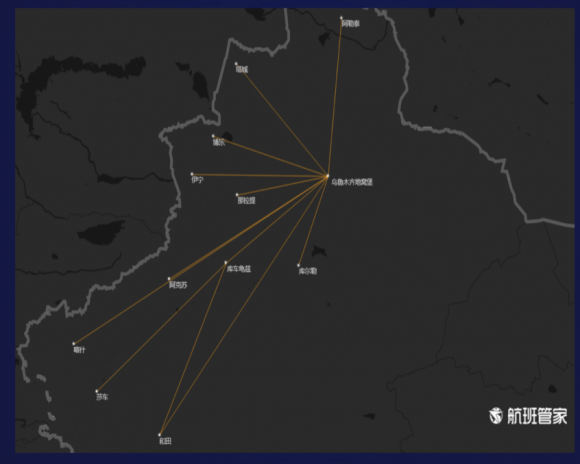

华夏航空名副其实的支线航空,疆内支线航线网络的搭建者,其中在新疆市场94%为疆内航班,2019年运营疆内航线124条,连接枢纽机场乌鲁木齐航线仅4条,其余皆非枢纽机场之间的对飞航线,疆内支线市场份额占比高达70%以上。

天津航空疆内航线分布

天津航空极大的丰富了枢纽机场乌鲁木齐的疆内连通性,2019年新疆市场73%为疆内航班。其专注于围绕乌鲁木齐机场,搭建疆内西北部航线网络,2019年疆内航线24条,20条为乌鲁木齐航线,疆内航线与南航有着高重合度。

幸福航空疆内航线分布

幸福航空一家机队规模90%为MA60的支线航司,在新疆仅运营疆内航线,另辟蹊径开拓环北疆航线,依次贯穿富蕴可可托海、阿勒泰、喀纳斯、博乐、克拉玛依五机场,共计14条航线。

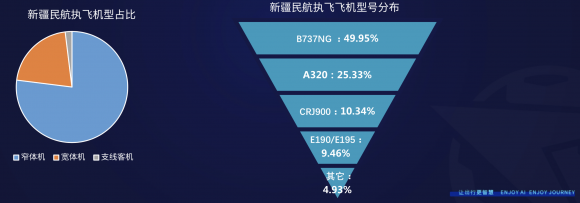

窄体机在新疆民航市场执飞航班量占绝对优势,新疆疆内航线支线客机执飞比高达53%

因新疆地域广袤, 人口居住分散, 平均人口密度较小, 根据航班管家测算,2019年疆内支线航班平均每班旅客人数为94人次,因此考虑到运营成本支线客机在疆内执占比较大。2019年新疆民航执飞机型中,窄体机执飞占比76.99%,宽体机1.95%,支线客机21.05%,其中疆内航线支线客机执飞占比高达53%。

新疆民航市场主力机型15余种,主力机型B737NG、A320、CRJ900、E190/195系列,这四种机型拥有新疆95%以上的市场,其中CRJ900机型为华夏航执飞,E190/195机型主要为天津航(56.25%)、南航(41.08%)。

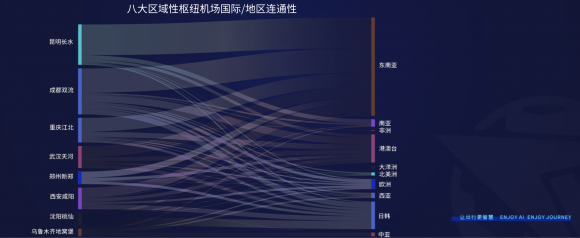

乌鲁木齐地窝堡机场与中亚地区连通性占绝对优势,其他国际地区通航频率有待提升

乌鲁木齐地窝堡国际机场由于其独特的地理位置,与昆明长水机场并列为中国两大国家门户枢纽机场,同时也被列为中国八大区域性枢纽机场。从八大区域性枢纽机场的国际/地区连通性看,相较于其它机场,乌鲁木齐地窝堡国际机场除在中亚地区占有绝对优势外,其它区域的连通性均处于劣势状态,与西亚连通性不如成都双流,日韩、中国港澳台。东南亚热门区域航班量更是寥寥无几,通航频率有待提升。

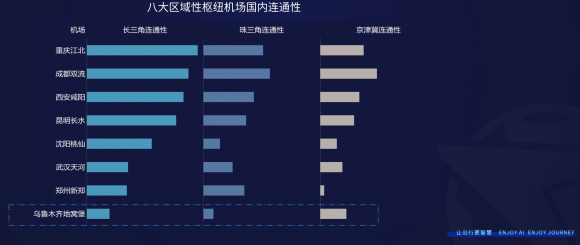

相较于其他区域性枢纽机场,乌鲁木齐地窝堡机场与珠三角区域、长三角区域连通性薄弱

枢纽机场要能够提供高效、便捷的中转服务,让旅客选择它作为中转其他航空港的中转港。国内方面,对比于其它区域性枢纽机场,乌鲁木齐地窝堡国际机场在珠三角区域的连通性较为薄弱,通航深圳宝安机场日频不足2班次;除此之外,长三角区域连通性也处于八大区域枢纽机场末位。

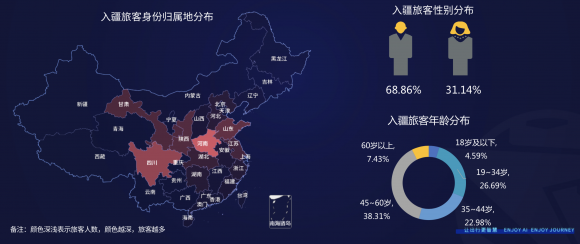

中部区域省份旅客更热衷于入疆游,中年人成为入疆主力军

2019年通过民航入疆旅客中,来自河南、四川、陕西三省的旅客位列前三甲,其中来自河南、四川省旅客人数占比总入疆人数超过10%,整体来看中部区域省份旅客更热衷于入疆游;旅客性别方面,男性旅客占比高达68.86%,远超三分之二,中年人成为入疆主力军。

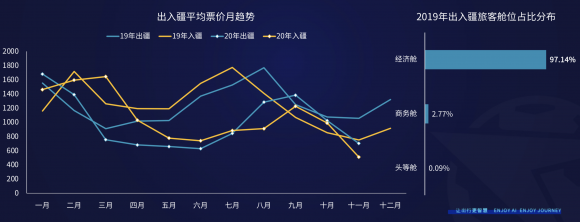

2020年平均票价同比下降15%左右,旅客出行多以经济舱为主

受疫情影响,2020年出入疆平均票价要低于2019年,降价幅度在15%-20%左右,同时出入疆票价存在一定季节性波动,暑运、春运票价处于较高水平;除此之外,从下图中可以看出,不管是2019年还是2020年,十一月出入疆平均票价降至谷底,为一年中票价最便宜的时间段,这与新疆民航航班市场季节性特征相符。在舱位选择方面,大部分旅客选择实惠的经济舱,占比高达97.14%。

三、疫情对新疆民航市场影响

乌鲁木齐局部疫情影响,新疆民航恢复远低于国内平均水平

2020年新疆民航航班日趋势呈现两次“U型” 起伏,第一次随着国内出现疫情而航班量骤减,在三月中旬有所回升,直至7月15日乌鲁木齐出现局部疫情,新疆疫情防控升级,航班量再次坠入谷底,新疆机场日进出港航班量跌破百班次。局部疫情的影响,直接导致新疆民航的恢复程度要低于国内平均水平。2020年11月份,国内民航月度航班恢复到2019年同期85.74%,其中国内航线航班量已远超历史同期水平,反观新疆11月航班量仅达2019年同期76.46%,其中疆内航线75.56%,疆外航线80.25%。

11月份,新疆疆内支支线已恢复到同期90%,华夏航空疆内市场已恢复到同期水平

2020年11月份,疆内航线恢复到19年同期的75.56%,其中支支航线(非往返乌鲁木齐机场的疆内航线)已恢复到同期90%,远高于干支航线(往返乌鲁木齐机场的疆内航线)的68% 。在航司方面,华夏航空继续发力支线市场,已恢复到同期水平,疆内支线份额提升至80%,南航下降到不足6个点;疆内干支航线中,南航恢复到19年同期81%,天津航仅有68%左右,海航、东航等部分航企退出运营疆内航线,南航与天津航干支航线市场份额提升10个百分点,至88%左右。

四、新疆民航市场展望

机场容量的大幅提升,乌鲁木齐地窝堡机场势必迎来一波新的发展与提升

地广人稀、山脉盆地交错的新疆经济发展离不开民航业的建设,改革开放40余年以来,新疆民航已经发展出以省会乌鲁木齐机场为核心,由点成线、由线成面,疆内成网、疆外辐射国内重要城市的航线网络。

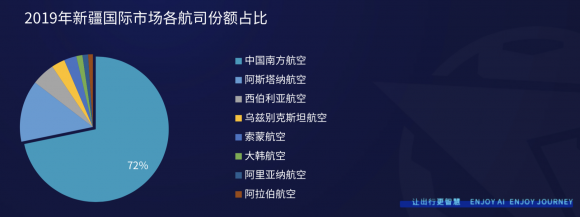

然而随着乌鲁木齐地窝堡机场容量的饱和,也出现一些问题。作为门户枢纽机场国际连通性差、国内珠三角、长三角连通性相对薄弱,同时新疆国际航线十分依赖于南方航空,2019年全年新疆国际航线执飞航司8家,仅南航一家国内航司,但其市场份额占到72%,要真正达到门户级枢纽,需要做到百花齐放百家争鸣。

同时2019年10月份,乌鲁木齐地窝堡国际机场改扩建工程正式开工,将新建50万平方米航站楼、2条超过3000千米的跑道等项目,预计在2023年投产使用,届时机场容量将大幅提高,释放更多时刻资源,乌鲁木齐地窝堡机场势必会迎来一波新的发展与提升。

国产支线客机ARJ21向三大航交付,或为疆内支线市场注入新的活力。

乌鲁木齐地窝堡国际机场作为新疆民航的中心,带领新疆民航快速发展。2010年至今,乌鲁木齐机场年度吞吐量占比疆内机场吞吐量总和从80%下降到了64%,代表着疆内支线市场快速的发展。其中以南航和天津航空为代表,重点运营疆内其它机场往返乌鲁木齐机场的航线,增强了疆内与省会的通达性。以华夏航和幸福航支线航空为代表,运营CRJ900与MA60致力于发展疆内支支航线,2019年疆内航线96条,其中支支航线(非往返乌鲁木齐机场的航线)占比高达82%,虽航班频率不高,但极大的提高了疆内的连通度。

2020年6月28日,中国商飞向三大航各交付一架国产支线客机ARJ21,标志着ARJ21飞机正式入编国际主流航空公司机队,随着国产支线客机的投产使用,势必会为疆内支线市场注入新的活力。

数据说明

1、数据周期:2019年民航数据

2、数据来源:航班管家

3、机场:文中国内机场指内地机场,不包括港澳台地区

4、客运航班:仅包含了民航定期客运航班,不包含货运、公务机、通用等其他航班

5、航班量:为2019年民航数据

6、航班管家自有数据和算法数据,可能与局方、航司、机场等公布的数据存在不一致的情况

7、旅客数据来自航班管家购票旅客

8、票价数据来自航班管家购票数据

责任编辑:李雨恒

网友评论